公募増資による資金調達の流れ

- もっと解説してほしい0

17.3k

0

0

0

目次

Index

この記事でわかること

- 公募増資の概要、2つの方法の違いについて

- 公募増資の流れ、手続きについて

- 公募増資で気をつけるべき点について

はじめに

前回新株発行(増資)の概要について紹介しました。その中でも本記事では、公募増資について解説します。

エクイティ・ファイナンスのひとつに、公募増資があります。さらに公募増資はブックビルディング方式と競争入札方式の2つに分類されます。それぞれの特徴について理解を深めましょう。

加えて、公募増資の流れと手続きについても詳細に説明していきます。

また、KnowHowsでは、専門家に事業の悩みを無料で相談できる「みんなで事業相談」や、資金調達時に考えなければいけない議決権の変動などを無料でシミュレートできる「資本政策シミュレータ」をご用意しています。

本記事と合わせて、ぜひご活用ください。

【利用無料】KnowHowsの資本政策シミュレータを使ってみる!

1.公募増資の概要と2つの方式

公募増資は株式会社が株式を用いて資金調達をする際に、最も利用されている増資方法です。公募の増資はさらにブックビルディング方式と競争入札方式に分けられます。

①公募増資とは

公募増資は不特定多数の投資家に向けて募集を行い、新株を発行する方法です。

事業拡大に向けて設備投資などが必要になった場合、多額の資金が必要となります。公募増資であれば、多数の投資家から資金を集められます。株主が増え、株式の流通も頻繁になる点がメリットです。

公募増資の方法は、ブックビルディング方式と競争入札方式の2つに分かれています。

②ブックビルディング方式

ブックビルディング方式は、需要積み上げ方式とも呼ばれています。現在、ほとんどの公募増資はブックビルディングを用いて価額が決められています。

・ブックビルディングの方法

まず、実際募集が始まる前に、仮条件を掲示して、事前勧誘が行われます。仮条件は主に2〜3種類用意されており、投資家の需要を測ります。需要調査は3〜5営業日かけて毎日行われるのが一般的です。なお、仮条件は有価証券届出書に記載されます。需要調査の結果に基づき、適切な条件を定めます。

公募価格が決定した翌日から3日間だけ募集が行われます。事前勧誘がすでに行われているため、3日で十分募集が集まります。

・公募価格・発行価格の決定方法

ブックビルディング方式はさらに3つの公募価格・発行価格の決定方法に分類されます。

1.通常日程方式

ブックビルディングによって決められた公募価額を発行価格とします。価額決定翌日に、法定公告を行う方法のことです。発行価額と公募価額が同じなので、発行中止になることはほとんどありません。

2.短縮日程方式

短縮日程方式は、法定公告が早期に行われるので、払込日を早めることが可能です。まず取締役会で発行価格を決定し、法定公告を行います。その後、ブックビルディングによって公募価額が定められる方法です。

また、公募価額は発行価格を上回らなければなりません。下回る場合には、新株発行が中止となります。

発行中止とならないよう、発行価格はなるべく低めに設定しなければなりません。しかし、株式の希薄化を避けるため、現在では発行価格決定の前日終値から15%差し引いて定められています。

3.スプレッド方式

日程は通常日程方式と同一ですが、公募価額より低い発行価格を決定できます。引受証券会社には、公募価額と発行価額の差額を引受手数料として支払います。

なお、スプレッド方式を用いる場合には、日本証券業協会から下記の情報開示を求められます。

- 有価証券届出書に公募価額と発行価額が異なる理由・原因が開示されていること

- スプレッド方式を行った後の詳細な財務諸表

手数料を費用計上しないため、発行費用が抑えられるメリットがあります。

③競争入札方式

投資家たちが希望価格を機関内に入札し、その結果に基づいて公募価格が決定される方法です。ブックビルディング方法式が主流になる前までは競争入札方式が用いられていました。投資家が自社の株をどれくらい価値があると思っているのかが反映されます。しかし、公募価額が高くなることが多いことに加え、株価がいきなり下がるなどの不安定さが問題として指摘されていました。

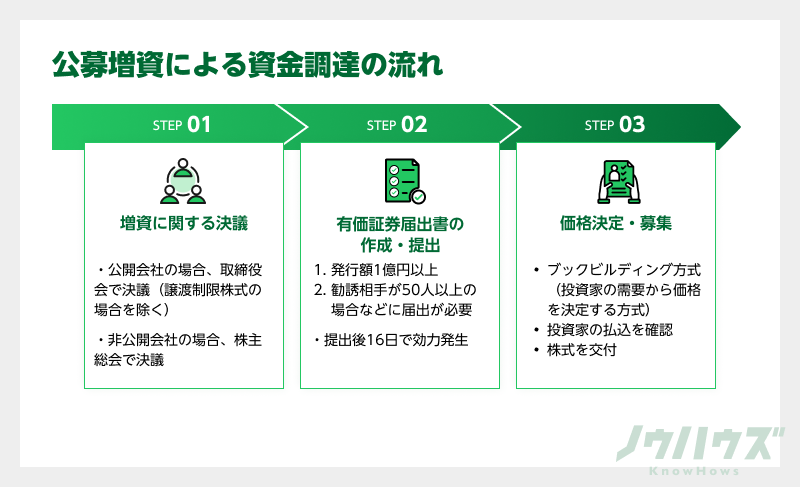

2.公募増資の流れと手続き

①増資に関する決議

公開会社の場合

募集事項は取締役会の決議によって定められます。また、譲渡制限株式の募集事項決定は、株主総会を開いて決議する必要があります。

非公開会社の場合

原則、株主総会の特別決議で募集事項を決定します。取締役または取締役会に委任も可能です。募集株式数の上限と払込金額の下限も株主総会にて定めることが求められます。

なお、有利発行においては株主総会で取締役は、理由を説明する必要があります。

②有価証券届出書の作成・提出

有価証券届出書とは

1億円以上の株式を発行する際には、募集条件や発行企業の事業内容、経営状況、財務状況の状況を記載した有価証券届出書を財務局へ提出することが求められます。

有価証券届出書を提出することで、株式取得の勧誘が可能です。実際に取得、買付できるのは有価証券届出書の効力が発生してからとなります。通常、有価証券届出書を提出した16日目に効力が発生します。

大まかな記載様式

有価証券届出書には、7つの様式があります。公募増資で主に必要となるのは、通常方式である第2号様式、組込方式の第2号の2様式、参照方式の第2号の3様式の3つです。

組込方式の第2号の2様式、参照方式の第2号の3様式は有価証券届出書に本来記載される内容を直近で提出した有価証券届出書に綴じ込む、もしくは参照する有価証券届出書です。

③価格の決定

ブックビルディングによって公募価額が決定すると、投資家に向けて公表されます。プレスリリースなどで公表となる場合がほとんどです。

訂正届出書の提出

ブックビルディングによって発行価額を訂正するばあいには、訂正届出書の提出が求められます。通常有価証券届出書を提出して効力が発生するまで、中15日を要します。しかし本ケースの場合、訂正届出書を提出することで、当日もしくは翌日に待機期間が短縮可能です。

④募集と払込

募集事項がすべて決定すると、購入希望者へ募集事項と払込期日を公表します。なお、払込期日の2週間前までに公表することが必要です。

株式の購入希望者(引受人)は、募集事項で定められている払込期日までに払い込まなければなりません。万が一期日を過ぎた場合には、株主となる権利が剥奪されます。

3.まとめ

- 公募増資ではブックビルディング方式が主流となっている。

- ブックビルディング方式はさらに3つの決定方法に分類される。

- 公募増資するには有価証券届出書の提出が必要。

おわりに

今回は公募増資の流れや概要についてお伝えしました。増資方法の中で最も多く利用されている方法なので、流れを把握し、どのような手続きが必要であるかを理解しておくと良いでしょう。

次回は「株主割当増資による資金調達の流れ・必要書類」について解説します。

KnowHowsではM&A実績のあるアドバイザーや弁護士が在籍しています。無料相談を受け付けているので、お気軽にお申し付けください。

また、KnowHowsは「経営のお悩みを解決するプラットフォーム」です。M&A、株式、資金調達、人事など、あらゆる経営課題の相談ができます。

少しでも疑問があれば無料で相談してみましょう。

また、KnowHowsでは資金調達のときに必ず必要になる無料の「資本政策シミュレータ」をご用意しています。

必要な項目を入力するだけで、リスクがわかる資本政策がオンライン上で作成可能です。

作成は無料で行えますので、本記事とあわせてぜひお役立てください。

>>【無料でお試し!】KnowHowsの資本政策シミュレータ

この記事の評価をお願いします

0

この記事を書いた人

このユーザーの他の投稿

関連のあるコラム

投稿を削除します。本当によろしいですか?

関連する質問がAIで生成されています。

株式の希薄化を避けるために、新株発行において特に注意すべき点はどこにありますか?また、適正な発行価格の設定方法について具体的なアドバイスをいただけますでしょうか。

公募増資における仮条件を2〜3つ用意する際、どのような基準や市場調査を基に条件を決定するべきですか?市場の反応を探る具体的な方法を教えてください。

有価証券届出書の効力発生までの期間を短縮するための訂正届出書について、具体的にどのような内容を盛り込むべきか、注意点やベストプラクティスを教えてください。

短期間で資金調達を行う必要がある場合、ブックビルディング方式の各段階において、どのように効率化を図るべきでしょうか。具体的なステップや実施例を教えてください。

株主総会での募集事項の特別決議について、株主に納得してもらうための有効な説得材料や、反対意見を押さえるための戦略はどのようなものが考えられますか。

ブックビルディング方式による価格決定後の株価変動リスクを最小限に抑えるために、企業が事前にとるべき対策や市場へのアプローチ方法についてアドバイスをいただけますでしょうか。

新株発行後の自社の株価維持や向上を図るために、IR活動やマーケットコミュニケーションにおいて特に効果的な施策は何でしょうか。国内外の具体例とともに教えてください。

公募増資の競争入札方式はなぜ現在ではほとんど利用されなくなったのでしょうか。競争入札方式の歴史的背景や市場の反応に関する詳細な分析を教えてください。

企業が初めて公募増資を実施する際の基本的な準備事項や内部の組織体制、役員の役割分担について具体的な例を挙げて教えていただけますか。

有価証券届出書の作成にあたり、外部の専門家を活用するメリット・デメリットについて教えてください。また、どのような専門家に相談すべきか、選び方のポイントも教えてください。

閉じる

ダウンロード

20万円以上の契約書を無料でご利用できます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

ダウンロード

多くの事業に重要な知識が

ダウンロードできます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

あなたの知識を

欲しい人がいます。

関わる経験や知識が必要な人たちが待ってます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

投稿できます。

多くのプロとつながりましょう。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

相談できます。

事業、M&A、財務、法務に関わる

専門知識をもったプロがお答えします。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

プロフィール画像を登録してください

有料のプラン登録をしませんか?

電話番号認証のお願い

アップグレード

アクセス権限

3IP同時ログインが可能株価算定概要書のDL

資本政策利用無制限

機能が全て利用可能

株価算定も追加費用なしで利用し放題公式の知識を買う/売るの無制限

ノウハウズ公式のアカウントによる投稿のみ対象契約書ダウンロードの無制限