上場準備のスケジュール│経営層なら把握しておきたい大まかな流れ

目次

Index

この記事でわかること

- 上場準備で整理が必要となる「関連当事者」の定義

- 関連当事者の整理が必要な理由

- 株式上場時に問題となりやすい取引の事例

はじめに

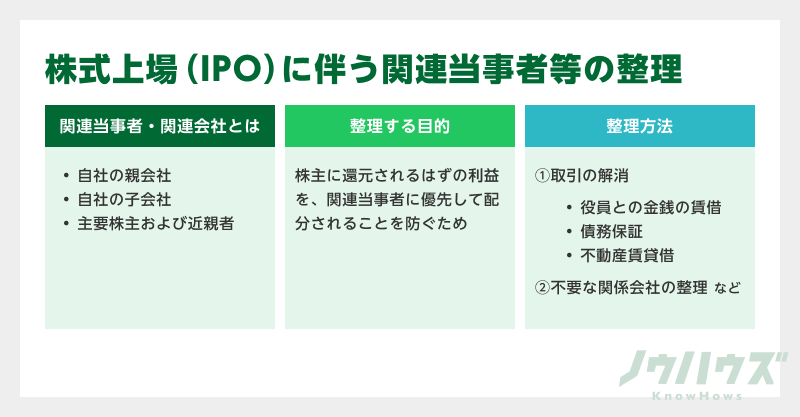

株式上場(IPO)までに企業が行うべきことに、関連当事者間との取引の解消や、関係会社の整理があります。

関連当事者とは、上場を予定する企業の主要株主や役員などのことで、株式上場の際は、こうした当事者となんらかの取引を、基本的には事前にすべて解消しておかなくてはなりません。

本記事ではその理由や、問題になりがちなケースについて解説していきます。

また、KnowHowsの「みんなで事業相談」では、専門家に事業の悩みを無料で相談することが可能です。

弁護士や会計士、行政書士、M&Aアドバイザーなど、KnowHowsに登録する専門家があなたの悩みに詳しく回答。

株式上場(IPO)に伴う関連当事者や関係会社の整理も含め、お悩みの際はぜひご活用ください。

1.関連当事者との取引や関係会社の整理の概要

関連当事者や関係会社の整理は、東京証券取引所の「上場審査等に関するガイドライン」にさだめられており、企業経営の健全性を保つために必要とされています。

本章ではその目的や概要について解説していきます。

①関連当事者・関係会社とは

ガイドラインに定められている「関連当事者」および「関係会社」は以下のように定められています。

| 上場申請企業との関係性 | 解説 |

|---|---|

| ①親会社 | 自社の株式(議決権)の過半数を所有する会社など |

| ②子会社 | 自社が株式(議決権)の過半数を所有する会社など |

| ③同一の親会社を持つ会社等 | いわゆる持株会社(ホールディングス)に所属している際の他の子会社など |

| ④その他の関係会社、およびその親会社・子会社 | 上記のいずれでもないが、株式を保有している、あるいは保有されている会社など |

| ⑤関連会社およびその子会社 | 株式(議決権)の20~49%を保有している、あるいは保有されている会社など |

| ⑥主要株主およびその近親者(※) | 自社の株式(議決権)の10%以上を保有する株主 |

| ⑦役員およびその近親者(※) | 取締役、会計参与、監査役、執行役またはこれらに準ずる者 |

| ⑧親会社の役員およびその近親者(※) | |

| ⑨6、7、8の者が所有する会社等およびその子会社 | 6、7、8の者が株式(議決権)の50%以上を持っている会社等が対象 |

| ⑩従業員のための企業年金 | 掛金の拠出以外に、何らかの重要な取引を行っている場合に限る |

| ⑪その他の特定の者 | 上記すべてに該当しないが、上場申請企業と人的・資本的な結びつきが強いと考えられる企業あるいは個人 |

(※)「近親者」とは、2親等以内の親族を指し、以下が該当します。

・本人の両親および祖父母・本人の兄弟姉妹とその配偶者・本人の子とその配偶者・本人の孫とその配偶者・本人の配偶者・配偶者の両親および祖父母・配偶者の兄弟姉妹

②関連当事者・関係会社を整理する理由

関連当事者・関係会社を整理する理由は、経営を健全に保ち、株主の利益を守るためです。

たとえば、会社の代表取締役が所有資産を時価より高額で会社に売り、個人的な利益を得るといった行為は、本来株主に還元されるはずだった会社の利益を、代表取締役個人に付け替えているとみなすことができます。

株主の利益保護の観点から、こうした取引は健全とは言えません。

そのため、上場までにこれらの取引を整理しておく必要があるのです。

2.関連当事者や関係会社等の整理方法について

ここでは、上場に向けてどのように関連当事者等の整備を行えば良いかを解説します。

①関連当事者等との取引解消

原則として、関連当事者等との取引はすべて解消するのが望ましいとされています。

ただしその一方で、実務上取引の解消がどうしても難しいケースもあります。

その際は、取引条件を関連当事者以外に対するものと同水準に設定し、その条件の妥当性を証明する資料を作成・記録しておきましょう。

また、取引の際にはきちんと契約書を取り交わしておくことも重要です。

以下、問題となりがちな事例とその対応方法を紹介していきます。

役員に対する金銭の貸し借り

会社の運営資金を役員個人が貸し付けているケースや、逆に会社から役員が金銭を借り入れているケースが該当します。

いずれの場合も上場審査において不適切です。特に後者は問題視されますので、準備段階で早めに解消をしておきましょう。

また、貸付はしていない場合でも、役員に対する仮払金(使途や金額が確定していない一次的な資金)も、実質的な貸付として考えられます。

早めに勘定科目を確認し、費用として振り替えるようにしましょう。

このほか、取締役の利益相反取引については、会社法上で手続きが決められています。専門家を交え、問題がないかどうかをチェックしておきましょう。

債務保証取引の整理

会社が役員個人の借入について債務保証を行うケースです。会社が役員の保証人になっている、とイメージするとわかりやすいかもしれません。

こちらも上場審査において問題視されますので、解消するようにしましょう。

一方、逆に代表取締役などの役員が会社の保証人となるケースもあります。

金融機関から資金の調達を行う際、代表者が保証人となる必要があるからです。

この場合は、借入を行った金融機関に、上場準備期間中であることを伝え、個人保証をはずしてもらうよう交渉してみましょう。多くの場合、上場直後に個人保証を外すという条件で契約を交わすことになります。

不動産賃貸借取引の整理

工場の敷地などを役員個人から借りているケースです。

創業初期においてはやむを得ない場合もありますが、上場審査において、個人の持つ不動産に企業が依存している状態は望ましくありません。

会社が買い取るといった処理を行い、解消しましょう。

また逆に、会社が役員に対し社宅などを貸し付けているケースもあります。こちらも原則として解消したほうがよいとされていますが、業務上の必要がある場合はその限りでがありません。

業務委託取引の整理

役員と会社とが業務委託取引をしている場合も、その解消が求められます。

特に問題となりがちなのは、監査役を顧問税理士などが兼任するケース。

監査役とは、会社の経営に不正がないかをチェックし、株主に報告する役職です。その監査役が会社と何らかの利害関係にあった場合、公正な監査ができなくなるおそれがあります。

そのため、上場の際にはこうした取引も解消しなければなりません。

またその他の場合であっても、関連当事者等が何らかの業務委託契約を受けていることは、本来株主に配分すべき利益を役員に付け替えていると見なされるリスクがあります。

特段の事情がない限り、基本的には上場準備の段階で全ての取引を解消するようにしましょう。

②不要な関係会社等の整理

前項と同様、上場を申請する企業の関係会社についても、合併などにより整理する必要があります。

まずは、上場申請を行う企業が子会社を持っているケースです。

子会社がまったく別の事業を行っているような場合は問題ありませんが、同じ地域で同一の事業を行っている子会社があるケースや、役員およびその親族が個人的な利益を得るために子会社を設立しているケースなどは、上場審査において問題視されます。

また、子会社が業績不振で赤字が続いている場合も、存在する合理性がないとして整理が求められます。子会社の赤字が親会社の利益を圧迫し、結果として株主の利益を損なうことにつながるからです。

また、関係会社の株主構成にも注意が必要となります。

問題視されるのは、たとえば上場申請を行う会社の役員およびその親族が、関係会社の株主であるようなケースです。

この場合、役員は関係会社の利益の一部を、株主の立場で個人的に受け取っていることになります。こうした構造も一般株主の利益を損なうと考えられるため、原則として認められていません。

これらの問題がみられる場合、事前に吸収合併や会社の解散、株式の買い取りなどによって対処するようにしておきましょう。

③役員どうしの親族関係の整理

役員の相互の親族関係も、整理が必要となる場合があります。

注意が必要となるのは「取締役、会計参与、執行役など」と「監査役、監査委員など」の関係性です。

先ほども述べた通り、監査役や監査委員は、企業の経営について不正を監視・報告する立場にあります。その業務の公正さを保つために、監査役、監査委員は経営層と親族関係にない人物が就任すべきであるとされています。

上場審査のガイドラインでは、監査役や監査委員に「取締役、会計参与、執行役などの配偶者、および二親等内の親族」が就任している場合、有効な監査を損なうと明確に定めています。そのためこれらの関係も、上場時には見直さなければなりません。

3.関連当事者との取引開示

関連当事者との取引は基本的には解消するのが望ましいですが、もし関係が残る場合は適切な情報開示を行う必要があります。

①上場審査における開示規定

上場審査のガイドラインは、関連当事者および関係会社について、次のように定めています。

| 上場審査のガイドライン |

|---|

| 新規上場申請者の企業グループが、その関連当事者その他の特定の者との間の取引行為又は株式の所有割合の調整等により、新規上場申請者の企業グループの実態の開示を歪めていないこと。 |

(引用:日本取引所グループ「上場審査等に関するガイドライン(東京証券取引所)」)

つまり、実態として子会社やその他関係会社が存在するにも関わらず、取引実態の調整や株式の移動によってそのことを隠してはならないとしています。

形式的に取引を解消するだけでは不十分であることに注意するようにしてください。

②関連当事者等との取引の開示

政府の定める「財務諸表等の用語、様式及び作成方法に関する規則」に従い、関連会社等との取引がある場合は、その重要なものについて開示を行う必要があります。

開示内容の一部には、以下のようなものがあります。

- 名称、所在地、資本金、事業内容、議決権の所有割合(法人の場合)

- 氏名、職業、議決権の所有割合(個人の場合)

- 財務諸表の提出会社との関係

- 取引の内容

- 取引金額

- 取引条件と決定方針

また、開示が必要となる重要な取引とは、以下のように規定されています。

個人を対象とする取引の場合

| 重要な取引 |

|---|

| 1,000万円超の取引 |

法人を対象とする取引の場合

| 重要な取引 |

|---|

| 売上高の10%超の取引 |

| 売上原価₊販管費の合計が、売上原価全体の10%超となる取引 |

| 売上原価₊販管費の合計が、販売費および一般管理費の10%超となる取引 |

| 営業外収益・営業外費用の10%超の取引 |

| 1000万円を超える特別利益・特別損失 |

| 貸借対照表において、総資産の1%超の取引 |

| 取引の発生総額が総資産の1%超となる資金の貸借 |

| 取引の発生総額が総資産の1%超となる有形固定資産・有価証券の売買 |

| 事業の譲受、事業の譲渡の対象となる資産または負債のうち、いずれか大きい額が総資産の1%超となる場合 |

法人については大雑把に、

- 規模の大きな売上・仕入れ・販売費用が発生した場合

- 事業と直接関係のない収益・費用が大規模になた場合

- 大規模な借入、固定資産・有価証券の売買が行われた場合

- 事業譲渡によるM&Aなどにより、大規模な資産または負債が発生した場合

に、開示の必要があることになります。

まとめ

「株主の利益を保護する」という原理原則に基づいて、関連会社のチェックは厳しく行われます。

上場準備においては申告漏れが無いよう、各役員をはじめ、不審だと思われる要素がないかどうか十分なヒアリングと調査を行っておきましょう。

株式上場(IPO)で疑問があれば、KnowHowsで無料相談ができます。

KnowHowsは、「経営のお悩みを解決するプラットフォーム」として、株式上場(IPO)や株式の財務、法務・労務などの疑問を解決するプロフェッショナルが質問に回答してくれます。

少しでも疑問があれば無料で相談してみましょう。

>>KnowHowsの「みんなの事業相談」で専門家に相談する!

この記事の評価をお願いします

0

この記事を書いた人

このユーザーの他の投稿

関連のあるコラム

投稿を削除します。本当によろしいですか?

関連する質問がAIで生成されています。

当社の主な取引先が関連会社に該当する場合、その取引の解消が難しい状況です。具体的にどのような方策を取れば上場審査において適切と評価されますか?同等の取引条件を証明するためにどのような資料が必要でしょうか?

監査役が顧問税理士を兼任している状況です。この場合の具体的な解消手順や注意点を教えてください。別の適切な人材を監査役に選定する際の基準についても知りたいです。

自社の主要な役員同士が親族関係にあり、その事実を解消するのが難しい場合、どのような手続きを経てガイドラインに準拠できるのでしょうか?具体的な方法やスケジュールについて教えてください。

当社が一部の関連会社の保証人となっている状況があります。この保証関係を解消するためにどのタイミングでどのような交渉が必要なのか、具体的なステップとその手続きを教えてください。

設備の多くを役員個人から賃借しているため、上場に向けた処理が急務です。具体的な処理方法(例:購入、契約の変更など)とその際に注意すべき法的・税務的な事項を教えてください。

役員が会社に対して高額の貸付を行っている場合、その取引の解消が求められますが、具体的にどのような手順でこの貸付を解消すればよいでしょうか?また、税務上の注意点は何がありますか?

当社が関係会社と業務委託契約を結んでいますが、この業務委託の解消が困難な場合、その影響を最小限にするための具体的な方法と手続きについて教えてください。

上場時の情報開示に関する基準について具体例を交えた解説をお願いします。特にどのような取引や状況が開示の対象となりやすいのか、実務ベースで知りたいです。

当社の子会社が業績不振であるため、上場に向けた合理的な整理が求められています。この場合の具体的な整理方法(例:吸収合併、株式の売却など)とそのメリット・デメリットを教えてください。

上場準備を進めるにあたり、役員およびその親族が関係会社の株主である状況を解消する必要があります。この株式の処分方法や、関係を解消するための具体的なプロセスについて教えてください。

閉じる

ダウンロード

20万円以上の契約書を無料でご利用できます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

ダウンロード

多くの事業に重要な知識が

ダウンロードできます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

あなたの知識を

欲しい人がいます。

関わる経験や知識が必要な人たちが待ってます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

投稿できます。

多くのプロとつながりましょう。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

相談できます。

事業、M&A、財務、法務に関わる

専門知識をもったプロがお答えします。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

プロフィール画像を登録してください

有料のプラン登録をしませんか?

電話番号認証のお願い

アップグレード

アクセス権限

3IP同時ログインが可能株価算定概要書のDL

資本政策利用無制限

機能が全て利用可能

株価算定も追加費用なしで利用し放題公式の知識を買う/売るの無制限

ノウハウズ公式のアカウントによる投稿のみ対象契約書ダウンロードの無制限