-

手法別・資金調達のメリット・デメリット

この記事でわかること デット・ファイナンスのメリットとデメリット エクイティ・ファイナンスのメリットとデメリット その他の資金調達のメリットとデメリット はじめに 前回は資金調達の種類について紹...

8053

0

1

0

0

-

資金調達計画の立て方5ステップ!資金繰りに困らないための基本情報

この記事でわかること 資金調達計画を立てるための5つの手順 借入、社債の種類と特徴 増資、新株予約権の種類と特徴 はじめに 資金調達を計画することは、資金を滞りなく集めるために重要です。また、資金...

7333

0

1

0

0

-

スタートアップ企業の成長は資本政策が鍵!概要や作成時の注意点

この記事でわかること スタートアップ企業の成長と資本政策が必要となるシーン スタートアップ企業が資本政策を立てる上で気をつけるべきこと スタートアップ企業にありがちな資本政策の失敗例とその対策 は...

6654

0

0

0

0

-

「資金調達」とは何か

この記事でわかること 資金調達の役割 資金提供者が求めるリターン 企業のライフステージに即した資金調達の種類 はじめに 企業経営において頻繁に出てくる資金調達という言葉。 特に収益がまだ不安定...

5748

0

1

1

0

-

増資とは?気をつけることは?実行前に抑えたい基礎知識と注意点2つ

この記事でわかること 増資の種類とそれぞれの特徴{無償増資と有償増資(株主割当増資・第三者割当増資・公募増資) 増資のメリット・デメリットについて 増資によって持株比率の低下するカラクリ 増資によ...

21.7k

0

0

0

0

資金調達の種類

- 資金調達

- デット・ファイナンス

- エクイティ・ファイナンス

- 社債

- クラウドファンディング

- 公的融資

- 民間融資

- アセット・ファイナンス

- ICO

- ベンチャー投資

- 内部資金

- 外部資金

- 内部留保

- 減価償却費

- 利益剰余金

- もっと解説してほしい0

14k

0

0

0

目次

Index

この記事でわかること

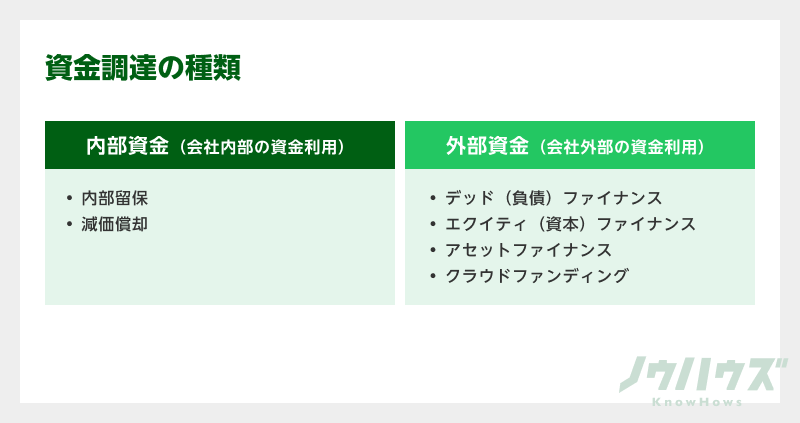

- どのような資金調達の種類があるのか

- 内部資金と外部資金の違いについて

- 負債による調達、資本による調達の分類について

はじめに

「資金調達とは何か」の記事でも解説した通り、企業の資金調達手段にはさまざまなものがあります。

本記事では、企業における資金調達の種類について、より細かな分類と解説を行っていきます。それぞれのメリット、デメリット等の把握にお役立てください。

また、KnowHowsでは、専門家に事業の悩みを無料で相談できる「みんなで事業相談」や、資金調達時に考えなければいけない議決権の変動などを無料でシミュレートできる「資本政策シミュレータ」をご用意しています。

本記事と合わせて、ぜひご活用ください。

【利用無料】KnowHowsの資本政策シミュレータを使ってみる!

1.内部資金と外部資金

資金調達という言葉の通り、資金=外部から提供してもらうもの、というイメージを抱きがちですが、おおまかに内部資金と外部資金の2つに分けられます。

①内部資金

内部資金とは、企業内部に蓄積された資金のことを指します。

返済の必要性や、利息の支払いがなく、利用しやすい資金と言えます。

さらに内部資金は、内部留保と減価償却費の2つに分類されます。

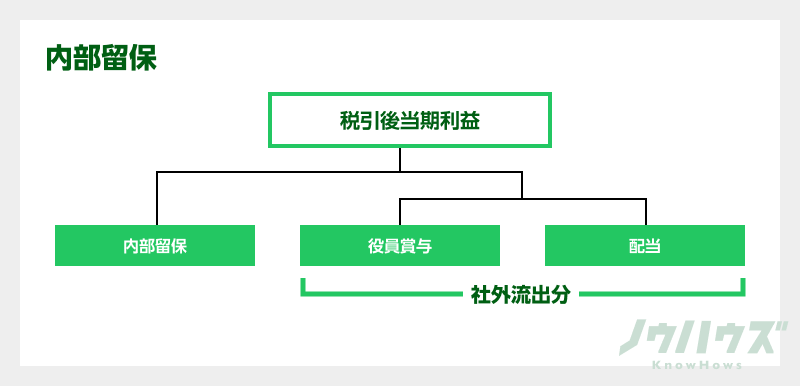

内部留保

内部留保は、企業が獲得した利益から税金、配当、役員賞与などの社外流出分を差し引いたものを指し、貸借対照表上では利益剰余金として記載されます。

一見すると内部留保=預貯金のように思えますが、実際には内部留保は設備投資に使われている場合もあり、同じものとは限りません。

減価償却費

減価償却費は、長期間にわたって事業で使用する固定資産について、その価値(購入時の価格や時価評価額)を複数年にわたり費用として計上していく手法をいいます。

経年劣化によって資産の価値が減少していくのを費用と考える……というイメージがわかりやすいでしょう。

減価償却の対象となる固定資産は法律によって定められており、自社ビルなどの建設物、製造機械などの機械及び装置、車両および運搬具などがあります。

また、それぞれの固定資産には償却年限(耐用年数)があり、資産価値をこの耐用年数によって平準化したものが、毎年の減価償却費として計上されます。

参考:東京都主税局「償却資産の評価に用いる耐用年数」

※減価償却費の考え方には、取得原価を年数で割ったものを毎年の償却額とする定額法と、一定の割合(償却率)を用いて毎年の償却額を算出する定率法の二種類があります。

償却年限が4年の機械を2,000万円で購入したケースを考えてみましょう。

定額法を用いた場合、毎年の償却額は2000万÷4=500万円となり、毎年500万円が減価償却費用として計上されることになります。

しかし、この減価償却費は実際にお金を支払っているわけではないため、実際には内部留保として積み立てられている形になります。

4年目には設備の取得原価と同額の2,000万円が積み立てられていることになり、その資金から再度設備の更新や補充を行うことができます。

②外部資金

外部資金とは、企業が外部から調達した資金のことを指します。

銀行などの金融機関からの借入金、社債発行によって資金調達を行うデット・ファイナンスと、株式発行で自己資本を増やすエクイティ・ファイナンスの2つに分類されます。

デット・ファイナンス

借入金、社債の発行などの負債(デット)による調達のことを指します。返済期限が設けられていること、定められている利息の支払いが求められることなどが特徴です。

返済ができなくなった場合に金融機関が被るリスクを軽減するため、担保や保証人などを用意する場合もあります。

エクイティ・ファイナンス

株式の発行など、資本(エクイティ)による調達のことを指します。

返済期限がないかわり、株主から、株式の売却益(キャピタル・ゲイン)や配当金といったリターンを期待されることになります。。また、株主は経営に参加する権利を持っているため、株主の利害を考えた経営が求められることになります。

以降はデット・ファイナンスおよびエクイティ・ファイナンスについて、より詳しく解説をしていきます。

2.デット・ファイナンスの種類

負債によって資金を調達することをデット・ファイナンス(debt finance)といいます。デット・ファイナンスは大きく借入と社債の2つに分けられます。

①借入

事業などの資金を金融機関などから借り入れることを言います。

公的融資

日本政策金融公庫や地方自治体の創業支援制度など、公的機関を通じて融資を受けることを公的融資といいます。ベンチャー企業やスタートアップなど、創業して間もない企業でも審査が通りやすいのが特徴です。また利息の支払い補助が行われる場合もあり、返済の負担が軽いのも特徴です。

ただし、融資の審査が通るまでには一般的に1ヶ月〜2ヶ月のタイムラグが発生するため、計画的に進める必要があります。

民間融資

銀行などの金融機関を通して受ける融資のことで、資金調達手段としてはメジャーなものとなります。特に社債や株式の発行が難しい中小企業などは、金融機関からの借入が調達において大きなウエイトを占めます。

借入に際し、返済期限や利息などが金融機関との交渉により定められます。借り手となった企業は、元金に利息を加えた金額を返済していく必要があります。

②社債

社債は企業が発行する債券(有価証券)のことです。

株式と異なり、元本の一括返済が求められます。また、社債を保有しても議決権は与えられません。

また、社債の多くは返済までの期限(償還期限)の満期日に、一括で元本を返済する満期一括返済という形式をとります。

満期日までは利息のみの支払いでよいため資金繰りに余裕が生まれる一方で、満期日には一括で返済できるだけの資金を用意しておく必要があります。

公募債

不特定多数の投資家に向けて発行される社債を、公募債と言います。公募債を発行するには資格が必要なため、書類作成など事務処理が発生します。上場企業による発行がほとんどです。

私募債

特定の投資家もしくは少数の投資家に向けて発行されるのが、私募債です。公募債よりも資格を獲得しやすいので、中小企業などがよく利用しています。

3.エクイティ・ファイナンスの種類

株式の発行により、資本を増やして資金を調達する方法をエクイティ・ファイナンス(equity finance)と言います。株主からの出資、ベンチャー投資、バイアウト投資の3つに分類されます。

①株式市場の取引を通じた出資

株式を公開している企業は、自社株式の発行を通じて、株式市場から資金調達が可能です。

②ベンチャー投資

創業間もないベンチャー企業への出資を行う個人や組織から出資を受ける方法です。

ベンチャー・キャピタル(VC)

将来有望なベンチャー企業へ出資し、出資先が株式公開やM&Aを行ったタイミングで株式を売却することにより、譲渡益を得ることを目的とした投資ファンドです。

コーポレート・ベンチャー・キャピタル(CVC)

事業会社が、自社の事業とのシナジーを見込めるベンチャー企業への投資を目的として立ち上げたファンドのことを指します。

エンジェル投資家

創業して間もないベンチャー企業へ資金提供する個人投資家のことを「エンジェル投資家」と言います。銀行からの融資だけでなく、VCからの投資が難しい段階において、エンジェル投資家が資金を提供することが多いです。

4.その他の資金調達

デット・ファイナンスとエクイティ・ファイナンス以外にも、資金調達の手段があります。今回はアセット・ファイナンス、クラウドファンディング、ICOについて解説していきます。

①アセット・ファイナンス

企業が保有している資産を、資金として調達する方法のことです。

在庫処分や、保有している有価証券や不動産の売却もアセット・ファイナンスとして見なされます。

そのほかに、未回収の売掛金や受取手形などの譲渡による現金化(ファクタリング)などもあります。

②クラウドファンディング

資金調達をしたい個人・法人と、お金を提供したい支援者とをマッチングし、不特定多数から資金を募ることを指します。

資金調達を行う側が、金額に応じたリターンを用意するケースもあります。

調達額は低い傾向にありますが、反響を通じてニーズをはかれる、自社サービスの広報のような使い方ができる、といったメリットもあります。

一方で、海外では資金を募りつつも計画が頓挫し、予定していたリターンも得られないといった問題も発生しています。

他の資金調達手段と同じように、集めた資金の使途を可視化する、資金提供者に進捗を随時伝えるなど、クラウドファンディングによる資金調達が終了した後も、資金提供者の信頼を損なわないような施策を行っていくようにしましょう。

③ICO

株式ではなく、企業が発行した仮想通貨(トークン)を通じて資金提供を募る方法です。仮想通貨を用いた取引が行われるため、よりグローバルな資金調達が可能です。

ただ一方で、厳格な上場審査の無いICOには詐欺的な案件が多く、中国や韓国ではすでに法規制を受けています。

日本でも規制に向けた動きが進んでいるため、実施には特に慎重になる必要があるでしょう。特に他の出資者がいる場合、事前に相談しておかなければ信頼を大きく損なう形となります。

5.まとめ

- 資金調達の種類は、企業の内部に蓄積された資金である内部資金、企業の外部から資金を得る外部資金に分類される。

- 外部資金にはさらに、金融機関からの融資や社債の発行による調達手段であるデット・ファイナンスと、株式の発行による調達手段であるエクイティ・ファイナンスの2つに分類することができる。

- その他の資金調達として、アセット・ファイナンスやクラウドファンディングなどがあるが、特に近年出てきた新しい調達手段の利用には慎重になる必要がある。

おわりに

資金調達には様々な種類があります。それぞれの違いを把握しつつ、計画的な資金調達を目指しましょう。

「経営のお悩みを解決するプラットフォーム」KnowHowsでは、M&A、株式、資金調達、人事など、あらゆる経営課題の相談が可能です。

お悩みの際はぜひ、ご検討ください。

また、KnowHowsでは資金調達のときに必ず必要になる無料の「資本政策シミュレータ」をご用意しています。

必要な項目を入力するだけで、リスクがわかる資本政策がオンライン上で作成可能です。

作成は無料で行えますので、本記事とあわせてぜひお役立てください。

>>【無料でお試し!】KnowHowsの資本政策シミュレータ

この記事の評価をお願いします

0

この記事を書いた人

このユーザーの他の投稿

関連のあるコラム

-

手法別・資金調達のメリット・デメリット

この記事でわかること デット・ファイナンスのメリットとデメリット エクイティ・ファイナンスのメリットとデメリット その他の資金調達のメリットとデメリット はじめに 前回は資金調達の種類について紹...

8053

0

1

0

0

-

-

資金調達計画の立て方5ステップ!資金繰りに困らないための基本情報

この記事でわかること 資金調達計画を立てるための5つの手順 借入、社債の種類と特徴 増資、新株予約権の種類と特徴 はじめに 資金調達を計画することは、資金を滞りなく集めるために重要です。また、資金...

7333

0

1

0

0

-

スタートアップ企業の成長は資本政策が鍵!概要や作成時の注意点

この記事でわかること スタートアップ企業の成長と資本政策が必要となるシーン スタートアップ企業が資本政策を立てる上で気をつけるべきこと スタートアップ企業にありがちな資本政策の失敗例とその対策 は...

6654

0

0

0

0

-

「資金調達」とは何か

この記事でわかること 資金調達の役割 資金提供者が求めるリターン 企業のライフステージに即した資金調達の種類 はじめに 企業経営において頻繁に出てくる資金調達という言葉。 特に収益がまだ不安定...

5748

0

1

1

0

-

増資とは?気をつけることは?実行前に抑えたい基礎知識と注意点2つ

この記事でわかること 増資の種類とそれぞれの特徴{無償増資と有償増資(株主割当増資・第三者割当増資・公募増資) 増資のメリット・デメリットについて 増資によって持株比率の低下するカラクリ 増資によ...

21.7k

0

0

0

0

投稿を削除します。本当によろしいですか?

関連する質問がAIで生成されています。

資金調達における内部留保を最大限に活用するためには、どのような戦略が有効だと考えられますか?特に、特定の業界やビジネスモデルによる差がある場合についても知りたいです。

エクイティ・ファイナンスによる資金調達を考えておりますが、将来的に株主の意見が経営に大きく影響する可能性があると感じています。株主の利害を適切に調整しながらも経営を円滑に進めるための方策についてアドバイスをいただけますか?

クラウドファンディングを利用した資金調達に興味がありますが、特にリスク管理の観点から注意すべき点について教えてください。また、他の資金調達法との比較におけるメリット・デメリットも知りたいです。

ベンチャー・キャピタル(VC)やエンジェル投資家からの資金調達を試みる際、特に求められる企業側の準備や心構えについて詳しく教えていただけますか?具体的なケーススタディがあると助かります。

公募債と私募債のどちらを選択すべきか迷っています。各々の選択がもたらす長期的な影響について、企業の成長ステージや業界特性を踏まえてアドバイスをいただけますか?

ISOに関するコメントを追加する仮想通貨によるICOを検討していますが、国内外の法規制や成功事例、失敗事例などを参考にしたいです。具体的な成功と失敗の要因について詳しく教えてください。

減価償却費を用いた内部資金の効率的な活用方法について、特に製造業における実践的なアプローチや事例があれば教えてください。また、税務上の優遇措置などもある場合教えていただきたいです。

新規事業の立ち上げを検討しているのですが、民間融資と公的融資の違いについて深く理解するためには、何を基準に比較すべきでしょうか?特に初期段階での資金調達の成功の鍵を教えてください。

エクイティ・ファイナンスでの資金調達後、企業価値を高めるために特に重視すべき経営戦略やプランニングについて、具体例を挙げて教えていただけますか。また、株主への説明用の資料作成のポイントも併せて知りたいです。

アセット・ファイナンスを最大限に活用するために、企業が保有する資産の評価方法や実際の実践例について詳しく教えていただけますか。特に中小企業が実施する場合のポイントやリスク管理の方法を知りたいです。

閉じる

ダウンロード

20万円以上の契約書を無料でご利用できます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

ダウンロード

多くの事業に重要な知識が

ダウンロードできます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

あなたの知識を

欲しい人がいます。

関わる経験や知識が必要な人たちが待ってます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

投稿できます。

多くのプロとつながりましょう。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

相談できます。

事業、M&A、財務、法務に関わる

専門知識をもったプロがお答えします。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

プロフィール画像を登録してください

有料のプラン登録をしませんか?

電話番号認証のお願い

アップグレード

アクセス権限

3IP同時ログインが可能株価算定概要書のDL

資本政策利用無制限

機能が全て利用可能

株価算定も追加費用なしで利用し放題公式の知識を買う/売るの無制限

ノウハウズ公式のアカウントによる投稿のみ対象契約書ダウンロードの無制限