-

企業価値の定義を2つの数式から解説!算出方法や向上施策も紹介

この記事でわかること 企業価値を定義する数式には①株式時価総額+有利子負債等、②事業価値+非事業資産等の2つがあります。 企業価値を算出する方法として、①インカムアプローチ、②コストアプローチ、③マーケッ...

10.5k

0

0

0

0

-

株価算定とは?活用されるシーンや手順、3つの計算手法などを解説!

この記事でわかること 株価算定の目的と活用場面 株価算定の方法について 株価算定の手順 はじめに 企業の株価算定は企業価値評価(バリュエーション)とも呼ばれ、資金調達やM&Aをはじめ、さまざまな場面...

4109

0

0

0

0

-

【5分で解説】EV/EBITDA倍率(EBITDAマルチプル)での企業価値評価

この記事でわかること 「EV/EBITDA倍率(EBITDAマルチプル)」とは、ある企業の事業全体の価値(EV)を、その企業がキャッシュを生み出す力(EBITDA)で割った倍率のことを言います。 それほど複雑な計算を伴...

77.1k

0

1

0

0

-

【簡単比較!】株価算定の方法とそれぞれの特徴を解説

この記事でわかること インカム・アプローチの種類と利用シーン マーケット・アプリ―チの種類と利用シーン コスト・アプローチの種類と利用シーン はじめに 少子高齢化の影響による労働人口の減少により...

15.9k

0

0

0

0

-

企業価値の計算方法まとめ!3つのアプローチ別に詳しい手法を紹介

この記事でわかること 企業価値の計算をする理由や3つの代表的アプローチの特徴 マーケット・アプローチの主な計算方法の特徴 インカム・アプローチの主な計算方法の特徴 コスト・アプローチの主な計算方法...

14k

0

0

0

0

意外と知らない「企業価値」…間違いやすい言葉の意味や計算法を解説

- もっと解説してほしい0

16.2k

0

0

0

目次

Index

この記事でわかること

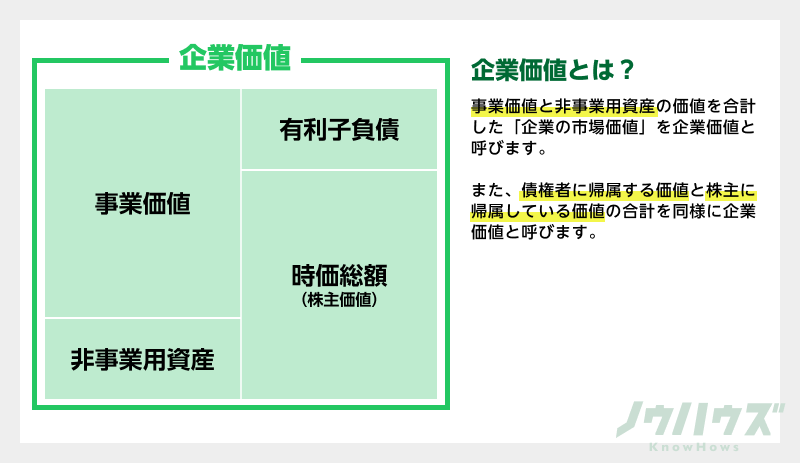

- 「企業価値」は企業全体の価値を合計した総額のことで、M&A(買収)や融資などの際に参考とされる価値のひとつです。

- 企業価値とよく似た言葉として、会社の事業の価値である事業価値(EV)や、株主から見た価値である株主価値などがあります。混同されて使われがちですが、それぞれ厳密な意味は異なるので注意しましょう。

- 企業価値を計算する方法には、企業の純資産をベースに考えるコストアプローチ、企業の収入を基準に考えるインカムアプローチ、類似企業や類似取引を基準に考えるマーケットアプローチの3種類があります。

はじめに

経営においてよく使われる「企業価値」という言葉。

しかし、企業価値とはそもそも、どんなことを指すのでしょう?

なにを価値と考えるかは人によって様々ですが、M&Aや資金調達の場では、会社の価値はすべて金額に置き換えられて判断されます。

この記事では、市場における「企業価値」のさまざまな考え方や、詳しい算出方法について解説していきます。

また、KnowHowsの「みんなで事業相談」では、専門家に事業の悩みを無料で相談することが可能です。

弁護士や会計士、行政書士、M&Aアドバイザーなど、KnowHowsに登録する専門家があなたの悩みに詳しく回答。

バリュエーション(企業価値評価)も含め、お悩みの際はぜひご活用ください。

1.「企業価値」の意味と役割

素晴らしい製品やサービスを作ること、多くの従業員の生活を守ること……

企業が提供する価値にはさまざまなものがありますが、市場においては、「企業のお金を生む力」や「持っている資産」の合計が、「企業価値」と呼ばれます。

まずは、企業価値の持つ意味や役割を解説するとともに、よく似たさまざまな用語との違いをまとめていきましょう。

①企業価値≒市場から見た企業の魅力

M&Aや融資などの資金調達の場でいう「企業価値」とは、多くの場合、金融市場から見た価値を指します。

ごく単純に言えば「この企業に投資してリターンを得られるか?」ということを判断するための指標であるため、製品の品質や理念、ビジネスモデルや知名度……といったさまざまな要素を、営業利益や保有資産といった金額に置き換え、計算をしていく形となります。

企業価値を高めることは、銀行や投資家などから「魅力的な企業」として見られることに繋がり、

- 融資の審査や金利

- 資金調達の成否や金額

- M&Aの成否や買収価格

- 発行株式の株価

など、さまざまなシーンで重要な役割を担います。

そのため、これらの指標を把握し、高めていくことが、経営者にとって重要な課題となっているのです。

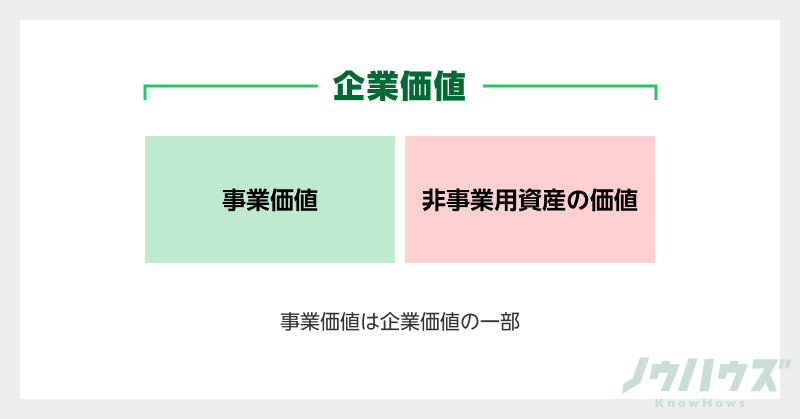

②使い分けに注意!「事業価値」と「企業価値」の違い

企業価値と似たような言葉に、事業価値(EV)があります。

事業価値(EV)は、企業が「稼ぐ力」を総合的に評価したもので、企業が持っている預貯金や、事業と直接関係のない資産などは含まれません。

数式であらわすと、下記の通りになります。

・企業価値₌事業価値(EV)+事業以外の価値(非事業用資産)

預貯金や事業外の資産を持っていないベンチャー企業などでは、事業価値=企業価値となることが多いため、混同されて使われがち。

しかし、厳密には事業価値(EV)は企業価値の一部であり、別のものです。

思わぬ認識のズレを生む場合もあるため、注意してください。

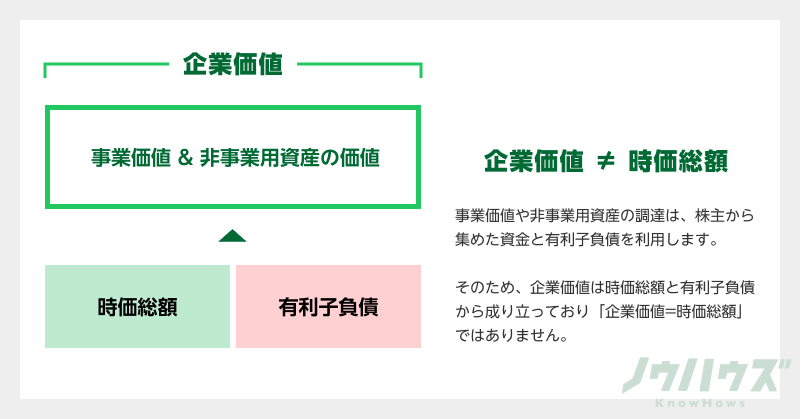

③「時価総額」と「企業価値」はどう違う?

もうひとつ、企業価値と混同しやすい言葉に「時価総額」があります。

これは企業が発行する株式の時価合計額のことです。

株式とは、ざっくりいえば企業の所有権を分割して値段をつけたもの。上場企業の場合、企業が高く評価されれば株価は上がり、低く評価されれば株価は下がると考えられます。

そう考えると、一見して時価総額=企業価値と思ってしまいがちですが、この両者もまた、厳密には異なります。

企業が資金を調達する手段は株式だけではありません。同時に銀行などからも融資を受けているケースがほとんどです。

「銀行が企業に融資をする」ということは、別の言い方をすれば

「その企業にはお金を貸す価値があると銀行が判断している」

とも考えらえます。

そのため、企業価値は時価総額だけでなく、負債もあわせて「価値」とみなされるのです。

数式で表すと以下のようになります。

・企業価値=時価総額+有利子負債

言い換えると、株主から見た価値と、銀行などの債権者から見た価値の合計が、企業価値の合計ということになります。

④「企業価値」=「買収価格」ではない

企業価値=企業全体の価値と考えると、M&Aの場合の買収価格は同じであるように思えます。しかし、この両者もまた、厳密には異なります。

まず、企業の買収に伴うシナジー(相乗効果)の考慮があげられます。

企業価値はあくまで売り手側企業単体の価値です。

しかし、会社を買収してそのノウハウや人材を吸収したり、ブランドや信用を手に入れることによって、買い手側が本来持っていた事業にも好影響が出る可能性が考えられます。

こうした相乗効果も、M&Aの際には加算して考えられます。

また一方で、銀行からの負債を引いたり、財務上負担する諸費用を引いたりしながら、最終的な買収価格を決定していくのです。

企業価値の算出は価格決定のゴールではなく、あくまでスタート地点である……という考え方もできるでしょう。

これまで、企業価値の役割と、間違えやすい言葉について解説をしてきました。

次の章では、具体的にどんなプロセスで企業価値を計算していくのか、大まかに解説をしていきたいと思います。

2.企業価値算出に使われる3つのアプローチ

企業価値の計算で重要になるのは、その企業が持つ稼ぐ力です。

しかし、「稼ぐ力」を判断する基準にはいろいろなものが考えられます。

この章では、企業価値を評価するための代表的なアプローチとして、

①コストアプローチ

②インカムアプローチ

③マーケットアプローチ

の3つの算出方法をかんたんに解説していきます。

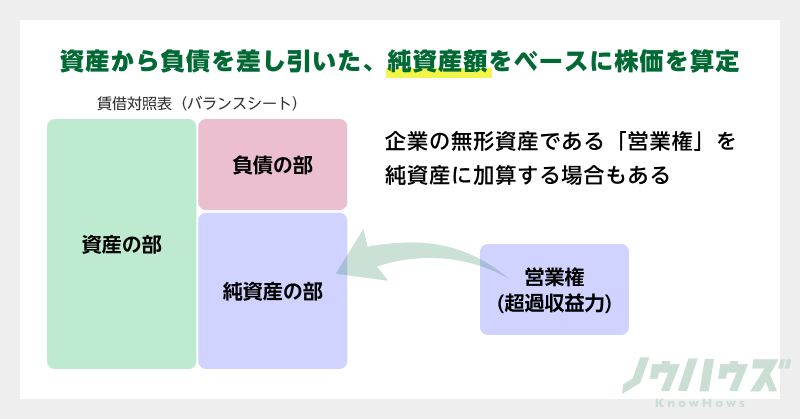

①コストアプローチ=会社の保有資産をベースにした考え方

会社が持っている資産の価値に着目して企業価値を算出する方法が、コストアプローチです。現時点で保有している資産のみに着目して価値を算出するため、比較的客観性の高い方法と言えます。

代表的なコストアプローチの手法として、下記の3つの方法があります。

- 簿価純資産法:資産と負債の帳簿価額で計算する

- 修正簿価純資産法:資産と負債の一部を時価に変換して計算する

- 時価純資産法:資産と負債の全てを時価に変換して計算する

ただし、これらの価値計算は、会社が保有している資産のみをベースにしているため、企業が持っている営業ノウハウやブランド力といった、企業が収益を生む力がほとんど考慮されていません。

そのため、M&Aなどの場合では、こうした無形価値を企業の収益をベースに数値化し、企業価値に加算して考える場合もあります。

こうしたプラス・アルファの価値は、のれん(営業権)と呼ばれます。

またコストアプローチを使って、会社を解散する場合の価値(清算価値)を算出することもできます。

これは現時点で会社の資産をすべて売却し、会社を解散すると仮定したときの価値であり、M&Aの場では、主に買収価格の下限として使われます。

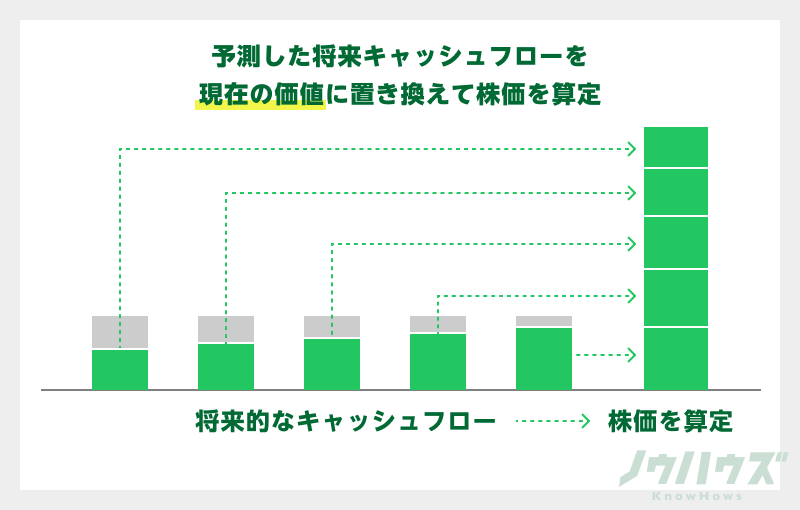

②インカムアプローチ=会社の収益性をベースにした考え方

将来企業が生み出す利益を考慮して企業価値を算出するのがインカムアプローチです。

将来にわたって企業が生み出す利益をベースに計算していく手法で、①で消化した「のれん」を最初から組み込んだ計算方法といえます。

M&Aの場ではポピュラーなアプローチ手法であり、計算方法にもさまざまな種類がありますが、代表的な手法として下記のようなものがあります。

- DCF法(エンタープライズDCF法):キャッシュフローをベースに価値を算出

- APV:DCF法と似ているが、倒産コストを組み入れるなど細部の手順が異なる

- 収益還元法:当期純利益をベースに価値を算出

このうち一般的な手法としてよく知られているのは「DCF法」です。

多面的な要素を組み入れて計算できる点がメリットですが、その一方で正確な仮定をおくのが難しく、少しの数値のズレで価値が大きく上限するデメリットもあります。

APV法は、たとえば銀行からの借り入れが額が将来大きく変化するようなケースに使われますが、DCF法と同じく、正確な仮定が難しいところがあります。

収益還元法は、DCF法をやや簡便にしたもので、多数の企業を比較したり、キャッシュフローの変化が少ない企業を評価する場合に使われることがあります。

③マーケットアプローチ=市場の前例をベースにした考え方

評価対象である企業の価値を、市場価格から算出するのがマーケットアプローチです。

その手法には、大きくわけて下記の3つがありまる。

- 市場株価法(上場企業のみ):市場株価を参考に企業価値を算出する

- 類似取引比準法:過去のM&A事例をもとに価格を算出する

- 類似会社比準法:類似企業の企業価値を参考に価格を算出する

なお、類似会社比準法を利用して非上場企業の企業価値を算出するときは、類似している上場企業の企業価値を参考にします。

まとめ

企業価値は企業を価格に直した指標です。この数値が高いほど資金調達やM&Aの面でメリットがあります。今回解説した内容は難解な専門知識ばかりですが、M&Aや事業承継が一般的になっている昨今、このような概念は経営者にとって必須知識となりつつあるのです。

自社の価値を正しく判断するために、またビジネスシーンにおける数多のチャンスを逃さないために、今回ご説明した企業価値の考え方を覚えておいてください。

「経営のお悩みを解決するプラットフォーム」KnowHowsの「みんなで事業相談」は、資金調達、M&A、株式、人事など、さまざまな専門家から経営課題に関するアドバイスを受けることができます。無料でご利用できますので、少しでも疑問があればぜひ相談してみましょう。

>>KnowHowsの「みんなの事業相談」で専門家に相談する!

この記事の評価をお願いします

0

この記事を書いた人

このユーザーの他の投稿

関連のあるコラム

-

企業価値の定義を2つの数式から解説!算出方法や向上施策も紹介

この記事でわかること 企業価値を定義する数式には①株式時価総額+有利子負債等、②事業価値+非事業資産等の2つがあります。 企業価値を算出する方法として、①インカムアプローチ、②コストアプローチ、③マーケッ...

10.5k

0

0

0

0

-

-

株価算定とは?活用されるシーンや手順、3つの計算手法などを解説!

この記事でわかること 株価算定の目的と活用場面 株価算定の方法について 株価算定の手順 はじめに 企業の株価算定は企業価値評価(バリュエーション)とも呼ばれ、資金調達やM&Aをはじめ、さまざまな場面...

4109

0

0

0

0

-

【5分で解説】EV/EBITDA倍率(EBITDAマルチプル)での企業価値評価

この記事でわかること 「EV/EBITDA倍率(EBITDAマルチプル)」とは、ある企業の事業全体の価値(EV)を、その企業がキャッシュを生み出す力(EBITDA)で割った倍率のことを言います。 それほど複雑な計算を伴...

77.1k

0

1

0

0

-

-

投稿を削除します。本当によろしいですか?

関連する質問がAIで生成されています。

企業価値の算出においてコストアプローチを使用する場合、具体的な資産の評価方法や、資産の価値を評価する際の注意点について教えてください。特に、中小企業での適用例や実務的な側面について詳しく知りたいです。

インカムアプローチを用いて企業価値を評価する際に使用するDCF法に関して、具体的な割引率の設定方法や将来キャッシュフローの予測方法について教えてください。中小企業の事業特性を考慮した場合、どのような調整を行うべきかについても伺いたいです。

マーケットアプローチを適用した場合に、非上場企業の企業価値を類似上場企業の企業価値をベースに算出する方法について、実際にどのようなデータを集め、どのように比較して価値を算出するのか、詳しい手順と注意点を教えてください。

企業価値算出における「のれん(営業権)」の評価方法や、その具体的な適用例について教えてください。特に、中小企業のM&Aにおいてのれんがどのように扱われるか、具体的な事例を交えた説明をお願いします。

企業価値と時価総額の違いについて株主価値や有利子負債の観点から説明がありましたが、具体的な事例を用いて、実際に企業価値を算出し直した結果、どのような違いが生じたのか、詳しく教えてください。

事業価値と企業価値の違いについて、より具体的な例を挙げて説明してください。例えば、ベンチャー企業と老舗企業での事業価値と企業価値の評価の違いや、それに基づいた投資判断がどのように異なるか知りたいです。

具体的なM&Aの場面において、企業価値と買収価格が異なる理由について、シナジー効果や負債の引き継ぎなど、具体的なケーススタディを用いて詳しく説明していただけますか。特に中小企業の買収に関する例が知りたいです。

企業価値が高いと認識されるために、中小企業が短期間で取り組むべき具体的な施策や戦略について教えてください。特に、資産管理や収益性の向上、ブランド力の強化などに関する実行可能なアプローチを知りたいです。

企業価値の算出において、インカムアプローチのDCF法とAPV法の違いについて、具体的な計算例を用いて、どのようなケースにどちらの方法が適用されるべきか、実務的な観点から詳しく解説してください。

企業価値と関連する用語(事業価値、時価総額、有利子負債など)について、これらの用語が具体的な経営判断や投資戦略上でどのように役立つのか、具体的な事例を交えてわかりやすく教えてください。特に、中小企業の経営判断における実務的な視点を中心にお聞きしたいです。

閉じる

ダウンロード

20万円以上の契約書を無料でご利用できます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

ダウンロード

多くの事業に重要な知識が

ダウンロードできます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

あなたの知識を

欲しい人がいます。

関わる経験や知識が必要な人たちが待ってます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

投稿できます。

多くのプロとつながりましょう。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

相談できます。

事業、M&A、財務、法務に関わる

専門知識をもったプロがお答えします。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

プロフィール画像を登録してください

有料のプラン登録をしませんか?

電話番号認証のお願い

アップグレード

アクセス権限

3IP同時ログインが可能株価算定概要書のDL

資本政策利用無制限

機能が全て利用可能

株価算定も追加費用なしで利用し放題公式の知識を買う/売るの無制限

ノウハウズ公式のアカウントによる投稿のみ対象契約書ダウンロードの無制限