目次

Index

この記事でわかること

- 株式上場までに必要な事前準備

- 株式上場までのスケジュールと必要な対応

はじめに

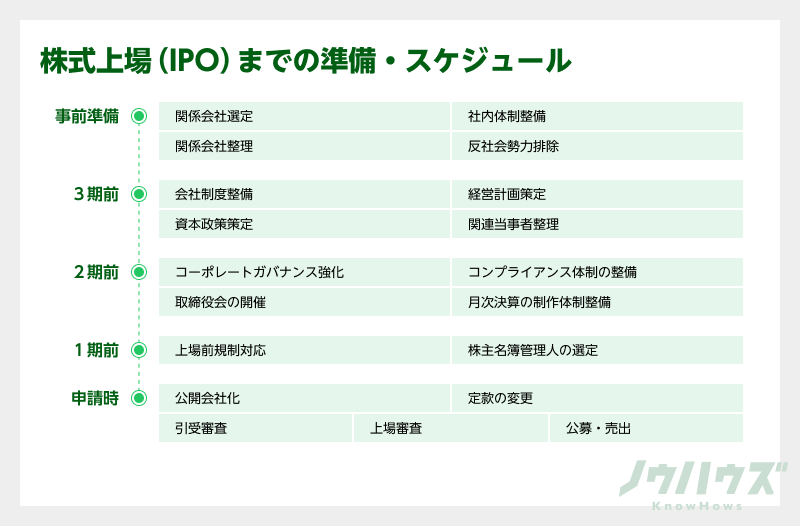

株式上場(IPO)までには様々な事前準備が必要となり、少なくとも3年以上の期間を必要とします。

本記事では株式上場のために必要な準備とスケジュールについて解説します。株式上場を視野に入れている会社経営者は、ぜひ参考にしてみてください。

また、KnowHowsの「みんなで事業相談」では、専門家に事業の悩みを無料で相談することが可能です。

弁護士や会計士、行政書士、M&Aアドバイザーなど、KnowHowsに登録する専門家があなたの悩みに詳しく回答。

IPOも含め、お悩みの際はぜひご活用ください。

1.株式上場に必要な事前準備

上場に向けた動き出しは、株式上場を申請する3年以上前(上場申請期の3期前)から行うといいでしょう。

準備する事項にはさまざまなものがありますが、ここでは経営者が事前に行っておくべき準備について、下記の4つを解説していきます。

①関係会社の選定

②社内体制の整備

③関係会社の整理

④反社会的勢力や反市場勢力の排除

①関係会社の選定

まずは、株式上場においてパートナーとなる企業を選定しましょう。

主に重要な役割を占めるのは、主幹事証券会社と監査法人の選定です。

以下、それぞれ解説していきます。

主幹事証券会社

主幹事証券会社は、株式上場に向けた様々な角度からのアドバイスや準備の支援を行い、上場後には発行会社の株式を投資家に販売する役割を担っています。

また証券取引所への上場審査の前に、主幹事証券会社が審査を行います。この審査が証券取引所への推薦となるため、上場するためには必ず行わなければなりません。

主幹事は、野村證券、大和証券、みずほ証券、SMBC日興証券、SBI証券の5社が大半を占めています。

| 順位 | 証券会社 | 実績数 |

|---|---|---|

| 1位 | みずほ証券 | 24件 |

| 2位 | 野村證券 | 23件 |

| 3位 | SMBC日興証券 | 21件 |

| 4位 | 大和証券 | 13件 |

| 5位 | SBI証券 | 11件 |

参考:

IPOタイムズ「どこが多い?IPOの主幹事・幹事実績ランキング2018」

監査法人

証券取引所は、上場時の申請書類は金融商品取引法に準ずる監査を必須としています。そのため、監査法人の選定も必要となります。

2018年度における監査法人の株式上場の実績数は下記の通り。いわゆる四大事務所と呼ばれる監査法人が実績数では上位にランクインしています。

| 順位 | 証券会社 | 実績数 |

|---|---|---|

| 1位 | EY新日本監査法人 | 29件 |

| 2位 | あずさ監査法人 | 25件 |

| 3位 | 監査法人トーマツ | 21件 |

| 4位 | 太陽監査法人 | 7件 |

| 5位 | PwCあらた監査法人 | 3件 |

参考:

公認会計士ナビ「2018年 監査法人IPOランキング!EY新日本が首位!あずさ躍進、トーマツは大型シフト!?」

一方で、東芝不正会計事件などの事件を受けて監査業務が増えたこともあり、人手不足から大手事務所がベンチャー・スタートアップ企業の監査を断るケースが増えています。

こうして、監査を受けたいのに受けられない、いわゆる監査難民という状態を避けるため、大手だけでなく、中小の監査法人に依頼することも選択肢に入れておきましょう。

②社内体制の整備

監査法人との契約する際、事前にショートレビューを受けることになります。

これは株式上場に向けて、会計処理などについてチェックを行う予備調査で、また同時に、実際に監査法人が契約を結ぶかどうかを判断する審査でもあります。

このショートレビューによって洗い出された株式上場に向けての課題を解決するために、プロジェクトチーム(上場準備室など)を立ち上げていくことになります。

事前準備の段階においては、CEO、CFO、COOといった役員が中心となり、内密に進めていくケースがほとんどですが、上場までの期日が近づいてくるにしたがって実務担当者を増員していく必要もでてくるため、そのことも織り込んだ計画を立てておきましょう。

また、プロジェクトチームは株式上場に向けて3年前後稼働するものです。経営について深く学べる機会でもあるので、将来の幹部候補育成期間として捉えるのも一つの考え方です。

③関係会社の整理

上場予定の企業の子会社・親会社、あるいは同じ親会社を持つ会社どうしなど、人的・資本的な繋がりのある会社について整理を行っていく必要があります。

これは上場にあたり、関係会社によって株主へ還元されるはずの利益が害されないために必要な措置であり、上場時においても精査されるポイントです。

詳しくは下記記事でも説明していますので、参考にしてみてください。

④反社会勢力の排除

反社会勢力が創業期のベンチャー企業・スタートアップに出資し、資金源とする問題があるため、上場審査に際しては反社会勢力との関りがないかどうかのチェックが行われます。

反社会勢力と気付かないまま関りを持っているケースもあるため、再度自分たちでもステークホルダーの来歴を調査するようにしましょう。

2.株式上場に向けた全体スケジュール

次に、株式上場に向けて行っていくことについて、実際に上場を申請する3年前(3期前)から順番に解説していきましょう。

①3期前

前章で解説した、監査法人によるショートレビューを元に、主に下記3点について対応を行っていくことになります。

会計制度の整備

上場企業に求められる会計基準は、未上場企業よりも厳格です。しかし、上場を目指す企業は、上場申請以前から、上場企業の基準を満たす会計処理をしておく必要があります。

売上の計上基準や棚卸資産の評価基準および方法、減価償却の方法、原価計算といった様々な会計処理について、ショートレビューの指摘を元に修正し、会計方針を定めておく必要があります。

また、上場申請にあたっては最低でも過去5年間にわたる財務諸表の提出が必要となるため、過去の決算書を必要に応じて修正する必要もあります。過去の決算書の修正は、株主総会での承認を受けて行われます。

中長期経営計画および資本政策の策定

株式上場のためには、申請時点での企業の純資産額、利益額、時価総額などといった点について、各市場が定める基準を満たさなければなりません。

そのための経営計画と予算を、およびその予算を確保するために行う資金調達の時期と金額、調達先などを定めていくことになります。

株式上場時には、自社の持株比率が重要となります。この比率が低いほど外部の株主が経営に対して持つ権限は大きくなり、買収リスクも高まります。

特に、ベンチャー・キャピタルからの出資のように、株式を対価として行う資金調達(エクイティ・ファイナンス)は持株比率を下げるため、実施のタイミングや金額が特に重要となってきます。

関連当事者等の取引、および関係会社の整理

関連当事者とは、上場予定の企業の親会社および子会社、関連会社や系列会社のほか、その企業の役員、主要株主、およびその親族などのことを指します。

企業がこれらの関連当事者と直接取引を行っていた場合、上場に向けて取引を解消しなければなりません。

具体的な例でいえば、役員が自分の所有資産を時価よりも高い価格で会社に買い取らせ、差額分の利益を個人的に得るケースや、逆に役員が会社の資産を高値で買い取り、利益を水増しするような場合が考えられます。

このように、関連当事者がその権限を利用して会社内の資金を自由に動かせる状態にあることは、本来株主に還元されるはずの利益を損なうことに繋がりかねません。そのため、不当な取引は上場の審査で細かくチェックされるのです。

また、自社の役員が親会社や子会社の株式を所有している場合なども、自社が所属する会社グループの利益が役員個人に流入するため、株主の利益を損なうことに繋がります。

よって上場の審査にあたっては、子会社・親会社などの系列企業が存在する合理的な理由がない限り、吸収合併等によって整理するよう求められることになります。

②2期前

2期前からは、監査法人による外部監査がスタートし、ショートレビューで判明した課題も改善されたかどうかをチェックされます。重要度の高い項目が未修正も場合、不適正であるとの判断を出される場合もあるため、注意しましょう。

また、2期前には、上場時の申請書類を印刷する専門企業(ディスクロージャーサービス)との契約を行っていきます。

上場における審査書類や、その後の募集・売出しの際に必要となる有価証券届出書や目論見書といった書類を作成する際にサポートを受ける形となります。

その他、2期では上場に向け、より内部体制を整えていく必要があります。以下の通り解説していきます。

コーポレート・ガバナンスの強化

コーポレート・ガバナンスとは、企業経営がきちんと行われているかどうかを監査する仕組みのことです。

3名以上の監査役および常勤監査役の選任、監査役会の設置、会計監査役の選任などを実施し、加えて内部監査部門を設置し、運用体制を整えておく必要があります。

コンプライアンス体制の整備

コンプライアンス(法令の遵守)がきちんとなされているかを確認し、問題のある場合は改善していきます。

特に、社会保険や時間外手当(残業代)の支給状況といった労務関係については特に重点的な確認がなされます。事前にきちんと体制を整えておくようにしましょう。

そのほか、会社が保有する知的財産権の管理体制や、社名の商標登録の確認・修正などが必要となります。

取締役会の開催

会社法上、取締役会は3ヶ月毎に開催しなくてはなりません。しかし、株式上場を予定する場合、毎月開催が必須となります。

加えて、監査役や社外取締役の出席率も審査対象です。取締役会の開催日や出席者は、直前々期に決めておくと良いでしょう。

月次決算の制作体制整備

月次決算を行わない非上場企業や株式上場を目指していない企業は、数多く存在します。しかし、株式上場を目指すのであれば話は別です。前月分の決算は、翌月の10営業日以内にまとめるなど、より迅速な対応を求められます。

上場後、投資家から情報開示を求められることもあるので、決算の迅速な作成を習慣化させておきましょう。

③1期前

上場前の1期は最後の準備段階となる大事な時期です。社内管理体制や規定が上手く運用されていることが求められています。多くの業務が発生するので、やり残している準備や見落しに注意しましょう。

上場前規制への対応

上場する際には、各証券取引所が行っている上場前規制に違反しないよう、予め手続きを行っておく必要があります。

この規制で問題となってくるのは、上場予定の自社株式の動きです。

会社の役員やその親族といった人たちが上場前の株式や新株予約権などを譲渡、または譲り受けた場合は、株式の移動状況について有価証券報告書に記載しなければなりません。

その他にも、上場前に第三者割当などが行われた場合や、ストック・オプションで新株発行の予約権の割当を受けた人がいる場合などといった、既存の株主比率が変動するような動きがあった場合は、その旨記載した書類を用意する必要があります。

株主名簿管理人の選定

株主名簿の管理を担ってくれる信託銀行もしくは証券代行会社を選任しましょう。上場審査の規定で、株式名簿管理人の選定が求められているため必須です。株式名簿の管理だけでなく、株主総会に関連する事務など、株式業務の代行も行います。

③申請期

株式譲渡制限を外れ、公開会社となるため、定款変更を行う必要があります。

そして、証券会社による引受審査、証券取引所の上場審査をクリアしなくてはなりません。この2つは上場に向けての山場と審査です。

引取審査では会社の成長性、内部統制やコンプライアンスが遵守されているかを主に審査されます。上場審査は様々な質問事項に対し、迅速な回答・対応が求められます。形式要件と実質審査基準をクリアしなければ、上場審査は通過できません。

申請期に行うことの内容やスケジュールは、次の記事でより詳しく解説していきます。

まとめ

株式上場は事業拡大や新規事業の展開に向けて、大きく跳躍するチャンスです。迅速かつ誠意ある行動を心がけましょう。

株式上場(IPO)で疑問があれば、KnowHowsで無料相談ができます。

KnowHowsは、「経営のお悩みを解決するプラットフォーム」として、株式上場(IPO)や株式の財務、法務・労務などの疑問を解決するプロフェッショナルが質問に回答してくれます。

少しでも疑問があれば無料で相談してみましょう。

>>KnowHowsで株式上場(IPO)の専門家に無料で相談してみる

また、KnowHowsではIPOを目指すうえで必ず必要になる「資本政策シミュレータ」をご用意しています。

必要な項目を入力するだけで、リスクがわかる資本政策がオンライン上で作成可能です。

作成は無料で行えますので、本記事とあわせてぜひお役立てください。

>>【無料でお試し!】KnowHowsの資本政策シミュレータ

この記事の評価をお願いします

0

この記事を書いた人

このユーザーの他の投稿

関連のあるコラム

投稿を削除します。本当によろしいですか?

関連する質問がAIで生成されています。

当社では親会社が存在し、その親会社との間で定期的な取引があるのですが、上場準備にあたりこの親会社との取引をどのように整理すべきでしょうか。親会社との取引は経営において重要なため、完全に解消することは難しいのですが、何か留意点や具体的な対応方法があれば教えてください。

弊社は上場の準備を進めている最中で、コーポレート・ガバナンスの強化が必要とされています。しかし、どの程度の監査役会や内部監査部門が求められるのか具体的に分かりません。上場審査に通るための最低限必要な監査役や内部監査の具体的な基準や、内部監査部門の規模や運用体制の整備について教えていただけますか。

従業員数50人の中小企業ですが、財務状況も良く、3年後の株式上場を目指しています。上場に向けた社内体制の整備にあたり、プロジェクトチームの構成についてアドバイスをいただきたいです。具体的にはどのような役職や担当者を含め、どのように業務を分担すべきかを教えてください。

ショートレビューという言葉が初めて出てきましたが、これの具体的な内容や作業量についてイメージが湧きません。ショートレビューで検出される典型的な問題点や、それに対してどのような対策や修正が必要とされるのか、具体的な例を挙げて説明していただけると助かります。

当社は迅速な月次決算を行っていないため、この体制を整備する必要があります。具体的にはどのようなソフトウェアやツールを使用すれば月次決算を迅速に行えるか、また、導入に際しての注意点があれば教えてください。特に、中小企業向けに適したものがあればご紹介ください。

反社会勢力との関わりの有無を確認するためには、具体的にどのような手続きや調査方法が必要でしょうか。内部で行う自己点検に加えて、外部機関や専門家に依頼する場合の費用感や、信頼性の高い調査会社の選び方などについても詳しく教えてください。

上場に向けて行う会計制度の整備についての質問です。現在の当社の経理体制では間に合わない可能性があるため、業務委託を検討しています。会計制度の整備を効率的に行うために、どのような外部業者や会計事務所を選定するべきでしょうか。具体的な選定基準や注意点を教えてください。

関連当事者取引の整理について、具体的な手続きを教えてください。例えば、役員が所有する資産を買い取った場合や、逆に会社の資産を役員が購入した場合の適正取引として求められる手続きや書類作成の方法について詳しく知りたいです。また、これを事前に防ぐための運用方法も教えてください。

当社は労務関係の整備に課題があり、特に残業代の未払い問題に直面しています。上場に向けたコンプライアンス体制の整備にはどのようにアプローチすべきか、残業代問題を解決するために必要な具体的な措置や、労務関係の法令遵守が確保されていると証明するためにどのような証拠を揃えるべきか教えてください。

上場準備の最終段階である申請期の流れについての具体的な質問です。特に定款の変更や証券会社による引受審査、証券取引所の上場審査に対応するための準備をどのように効率的に進めていくべきか、年度内に優先して取り組むべき項目や成功事例を基にしたタイムラインの構築方法などについてご教示いただけますか。

閉じる

ダウンロード

20万円以上の契約書を無料でご利用できます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

ダウンロード

多くの事業に重要な知識が

ダウンロードできます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

あなたの知識を

欲しい人がいます。

関わる経験や知識が必要な人たちが待ってます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

投稿できます。

多くのプロとつながりましょう。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

相談できます。

事業、M&A、財務、法務に関わる

専門知識をもったプロがお答えします。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

プロフィール画像を登録してください

有料のプラン登録をしませんか?

電話番号認証のお願い

アップグレード

アクセス権限

3IP同時ログインが可能株価算定概要書のDL

資本政策利用無制限

機能が全て利用可能

株価算定も追加費用なしで利用し放題公式の知識を買う/売るの無制限

ノウハウズ公式のアカウントによる投稿のみ対象契約書ダウンロードの無制限