-

企業価値評価とは?算定手法8つの特徴、手順、メリットデメリット

この記事でわかること マーケット・アプローチ(株価倍率法や類似取引比準法など)の特徴や手順 インカム・アプローチ(DCF法やDDM法など)の特徴や手順 コスト・アプローチ(主に修正純資産法)の特徴や手順...

23k

0

0

0

0

-

M&A価格は企業価値算定から求める!計算から決定までの流れを解説

この記事でわかること 未上場企業の価値算定方法 事業価値(EV)や株式価値を算定する3つのアプローチとその特徴 M&A取引価格を決定する際に考慮したほうがいい4項目 はじめに M&A(買収)の取引価格は...

5541

0

0

0

0

-

M&Aでの価格設定方法6つ!無形資産価値を求める計算式も3つ紹介

この記事でわかること M&Aにおける売り手企業の価格設定方法 M&Aにおいて重要な無形資産価値の概要と代表的な算出方法 はじめに M&A(買収)をスムーズに行うためには、売り手企業の適正な価格設定が必要で...

7838

0

1

0

1

-

-

企業価値を簡易計算!3つのアプローチの特徴と手順を網羅

この記事でわかること 企業価値の簡易的な計算方法の特徴や手順 マーケット・アプローチ、インカム・アプローチ、コスト・アプローチで知っておきたいポイント はじめに この記事は、企業価値の簡易的な計算方...

35.6k

0

0

0

0

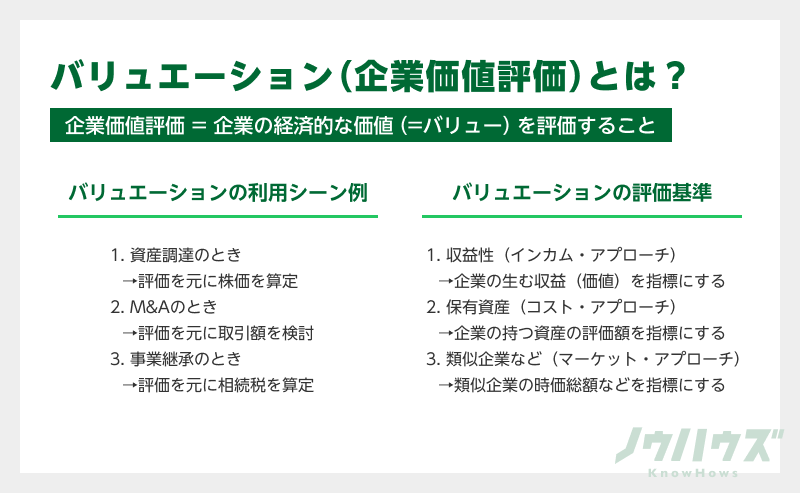

バリュエーション(企業価値評価)とは何か

- もっと解説してほしい0

6704

0

0

0

目次

Index

この記事でわかること

- バリュエーション(企業価値評価)の概要と目的

- バリュエーションが用いられる主なシーン

- バリュエーションにおいて基本となる指標

はじめに

バリュエーション(企業価値評価)とは、対象となる企業の経済的な価値(=バリュー)を評価することを言います。

上場企業であれば、株式の時価総額が価値を知る目安となりますが、未上場企業の場合はそういうわけにもいきません。

そのため、資産、収益性、成長性、類似企業との比較分析を通じて、企業価値を評価する必要があるのです。

この記事では、バリュエーションの概要や、使われるシーンなどについて解説をしていきましょう。

また、KnowHowsの「みんなで事業相談」では、専門家に事業の悩みを無料で相談することが可能です。

弁護士や会計士、行政書士、M&Aアドバイザーなど、KnowHowsに登録する専門家があなたの悩みに詳しく回答。

バリュエーションも含め、お悩みの際はぜひご活用ください。

1.バリュエーションの活用シーン

バリュエーションはその目的により、大きく分けて下記3つのシーンで必要となります。

- 資金調達のとき(株価算定)

- M&Aのとき(株価算定・事業評価)

- 事業承継のとき(相続税評価など)

以下、それぞれについて解説していきます。

①資金調達のとき(株価算定)

まずは、資金調達のときです。

資金調達で良く使われる手段として、自社の株式を渡すかわりに資金を受け取る、いわゆる出資という手段があります。

創業間もないベンチャー企業、スタートアップ企業は銀行からの融資を受けづらいため、この方法による資金調達が主に使われます。

このとき、企業と出資者は、渡す株式に対してどのくらいの資金を払うのが妥当なのか、話し合って決めなければなりません。ここでバリュエーションが必要となってきます。

株式の価値を決める評価であるため、株価算定とも呼ばれます。

②M&Aのとき(株価算定・事業評価)

M&Aを行う際にも同様に、バリュエーションが必要となります。

買収する側、される側で、M&Aの取引額を決めなければならないからです。

株式の売買によってM&Aを行う場合は、資金調達の場合と同じく株価の算定を行います。

一方、たとえば企業全体でなく、ある事業の一部だけを売却するような場合には、対象となる事業に限定したうえで、価値評価をする必要があります。

このようなケースでは、事業評価といった呼ばれ方をする場合があります。

③事業承継のとき(相続税評価)

事業を自分の子どもに承継する場合、相続税が発生します。

その金額を計算するために、企業価値の評価、つまりバリュエーションが必要となります。

これは相続税評価などと呼ばれます。

また相続税の評価は、国税庁の定める基準に沿う必要があり、多くの場合上記①②のシーンとは異なる算出方法が使われます。

ここで紹介したもの以外にも、

- IPO(株式上場)のとき

- ストック・オプションを設定するとき

- 新規事業を立ち上げるとき

- 廃業を検討するとき

といった様々なシーンで、バリュエーションの概念は活用されます。

2.バリュエーションの評価基準

では、実際にバリュエーションを行うとき、どんなことが評価基準となるのでしょう。

用いる手法にもよりますが、大きく分けて以下3つが評価のベースとなります。

- 企業の収益性

- 企業の資産

- 類似企業などの評価

ここでは各指標のごく大まかな考え方について、それぞれ説明していきましょう。

①企業の収益性

企業がどれだけの収益を生み出しているか、という指標です。

ごく単純に言えば、年間の売上から、コストを引いて残った金額の大きさ、ということになります。

たとえば、あなたがケーキ屋をはじめた場合を考えてみます。

あなたは100円で材料を仕入れてケーキを作り、200円で販売しました。

このときあなたは、ケーキ代と材料費の差額である100円分の価値を新たに生み出したと考えられます。

(※本来であれば、ここからさらに、ケーキを作る人件費、ケーキ作りの道具代、お店の場所代、よりよいケーキを作るための設備投資といった様々な要素を考えなければなりませんが、ここでは省略します)

ここからもっと多くのケーキを売っていこうとあなたが事業計画を立てたとき、その内容から、お店が将来にわたって生む利益(=価値)を見積もることができます。

それをあなたのケーキ屋の企業価値とみなす、というのがこの考え方です。

このように、「企業の収益=その企業が生み出す価値」という考え方をベースに、

将来にわたる収益予測から企業価値を評価する手法を「インカム・アプローチ」と呼びます。

②企業の資産

資産とは、将来的に価値を生むと期待される物や概念のことを言います。

たとえば、企業が持つ預貯金、株式などの有価証券、在庫や原料、不動産や設備といったものが資産にあたります。

「これらの資産をすべて買ったときの金額=その企業の価値」とし、バリュエーションの指標とするのがこの考え方です。

これを「コスト・アプローチ」と呼びます。

コスト・アプローチでは、従業員のスキル(人件費)やブランド力(広告宣伝費)などは評価対象とならないため、資金調達やM&Aなどの場ではあまり使われません。

一方で、資産にかかる税金を判断する相続税評価では、基本的にこの考え方が使われます。

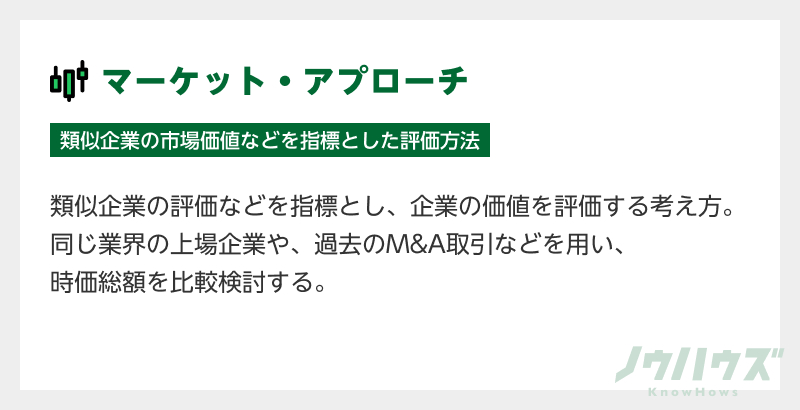

③類似企業などの評価

評価の対象となる企業とよく似た企業を評価の指標とする考え方です。

たとえば、下記のような2つのアパレル企業を考えてみましょう。

| 項目 | A社 | B社 |

|---|---|---|

| 上場しているか | 未上場 | 上場 |

| 年間利益 | 1億円 | 100億円 |

| 株式時価総額 | 不明 | 300億円 |

B社の株式時価総額が300億円であるのに対し、年間利益は100億円です。

つまりB社は、「現在の株式時価総額と同じ価値を三年で生み出せる」と考えられます。

A社がB社と似通った企業であるならば、この比率も同じはず。

その仮定を元にすると、A社の時価総額(=企業価値)は

1億×3=3億(円) であると推測できます。

実際にはもっと複雑な指標が使われますが、このように他の企業の時価総額などを参考とする考え方を「マーケット・アプローチ」と呼びます。

例に挙げた類似企業を指標とするもののほか、類似するM&A取引額を参考とする手法もあります。

この記事の冒頭で「上場企業であれば、株式の時価総額が価値を知る目安となる」と書きましたが、この考え方もまた、株式市場の取引額を参考としたマーケット・アプローチだと言えます。

おわりに

資金調達から事業承継まで、バリュエーションは企業運営の節目節目で使われる重要な考え方。

評価の結果は資金調達の金額やM&Aの取引額を大きく左右するため、経営者は常に「企業価値を高めていく」という意識を持っておくことが大切です。

もし、本記事で解説した内容についてお悩みの場合は、冒頭でもご紹介したKnowHowsの「みんなで事業相談」の利用をおすすめします。

こちらでは、資金調達、M&A、株式、人事など、さまざまな専門家から事業の課題に関するアドバイスを受けることが可能です。無料でご利用できますので、少しでも疑問があればぜひ相談してみましょう。

>>KnowHowsの「みんなの事業相談」で専門家に相談する!

次回は「バリュエーション(企業価値評価)に関わる専門家とその相場」について解説していきましょう。

この記事の評価をお願いします

0

この記事を書いた人

このユーザーの他の投稿

関連のあるコラム

-

企業価値評価とは?算定手法8つの特徴、手順、メリットデメリット

この記事でわかること マーケット・アプローチ(株価倍率法や類似取引比準法など)の特徴や手順 インカム・アプローチ(DCF法やDDM法など)の特徴や手順 コスト・アプローチ(主に修正純資産法)の特徴や手順...

23k

0

0

0

0

-

-

M&A価格は企業価値算定から求める!計算から決定までの流れを解説

この記事でわかること 未上場企業の価値算定方法 事業価値(EV)や株式価値を算定する3つのアプローチとその特徴 M&A取引価格を決定する際に考慮したほうがいい4項目 はじめに M&A(買収)の取引価格は...

5541

0

0

0

0

-

-

M&Aでの価格設定方法6つ!無形資産価値を求める計算式も3つ紹介

この記事でわかること M&Aにおける売り手企業の価格設定方法 M&Aにおいて重要な無形資産価値の概要と代表的な算出方法 はじめに M&A(買収)をスムーズに行うためには、売り手企業の適正な価格設定が必要で...

7838

0

1

0

1

-

投稿を削除します。本当によろしいですか?

関連する質問がAIで生成されています。

自分の会社のバリュエーションを行う際、インカム・アプローチを採用することにしましたが、具体的にどのようなデータや資料を準備すれば良いでしょうか?特に中小企業として収集するのが難しいデータがあれば教えてください。

バリュエーションを行う際に、コスト・アプローチを採用するメリットとデメリットについて教えてください。また、中小企業に対する適用例やノウハウがあれば共有してください。

事業承継を考えているのですが、相続税評価を行う際に注意すべき点や、見落としがちなポイントがありましたら教えてください。また、どの専門家に依頼すべきかもアドバイスいただきたいです。

未上場の中小企業がM&Aを検討する際、どのようにして適切なバリュエーションを行うべきでしょうか?また、潜在的な買収側企業に対して魅力を伝える方法についても教えてください。

資金調達のために新しい出資者を探しています。バリュエーションを行う際、出資者との交渉で有利になるような評価手法やプレゼンテーションのポイントについて教えてください。

類似企業を参考にしたマーケット・アプローチを採用する際、類似企業の選定基準について具体的なアドバイスをいただけますでしょうか?また、どのようなデータが必要か教えてください。

インカム・アプローチで将来の収益を予測する際、どのようにして収益予測を現実的かつ説得力のあるものにするべきでしょうか?特に不確実な市場環境下での予測にはどのように対応すべきか教えてください。

バリュエーションを外部の専門家に依頼する場合の費用相場と、依頼する際に注意すべきポイントや、どの程度の資料準備が必要かについて教えてください。

バリュエーション結果を経営戦略にどう反映すべきかについて具体的なアドバイスをいただけますか?特に財務管理と新規事業立ち上げの意思決定にどう役立てるか知りたいです。

スタートアップ企業のバリュエーションにおける特有の課題や、それを克服するためのベストプラクティスについて教えてください。また、スタートアップにとって最も効果的な評価手法は何でしょうか?

閉じる

ダウンロード

20万円以上の契約書を無料でご利用できます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

ダウンロード

多くの事業に重要な知識が

ダウンロードできます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

あなたの知識を

欲しい人がいます。

関わる経験や知識が必要な人たちが待ってます。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

投稿できます。

多くのプロとつながりましょう。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

相談できます。

事業、M&A、財務、法務に関わる

専門知識をもったプロがお答えします。

KnowHowsは、専門家と相談者をつなぐ

オンラインプラットフォームです。

プロフィール画像を登録してください

有料のプラン登録をしませんか?

電話番号認証のお願い

アップグレード

アクセス権限

3IP同時ログインが可能株価算定概要書のDL

資本政策利用無制限

機能が全て利用可能

株価算定も追加費用なしで利用し放題公式の知識を買う/売るの無制限

ノウハウズ公式のアカウントによる投稿のみ対象契約書ダウンロードの無制限